Copom do Banco Central eleva a taxa básica de juros para 14,75% ao ano, maior nível em quase 20 anos

A taxa Selic atingiu o maior patamar desde julho de 2006, ainda no primeiro mandato de Lula

Foto: Divulgação

O de Política Monetária (Copom) do Banco Central (BC) decidiu nesta quarta-feira (7) subir a taxa básica de juros de 14,25% para 14,75% ao ano, um aumento de 0,5 ponto percentual. A elevação era aguardada pela maioria dos economistas do mercado financeiro. Especialistas esperavam o aumento depois de indicações feitas pelo próprio BC.

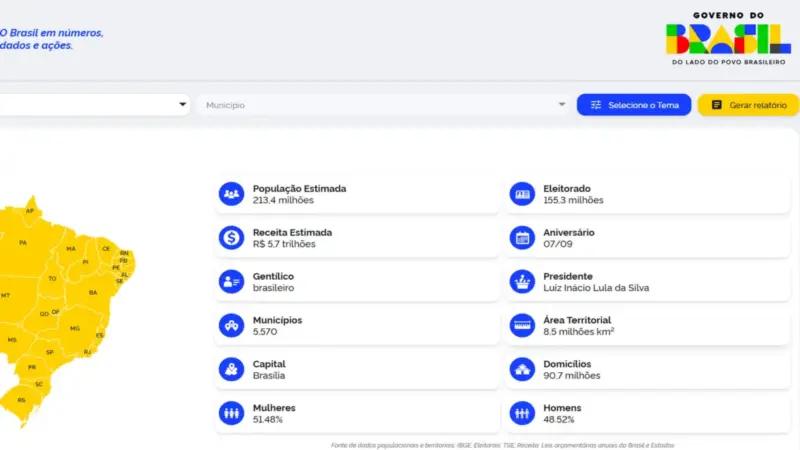

Com o novo aumento, a taxa Selic atingiu o maior patamar desde julho de 2006, ainda no primeiro mandato do presidente Luiz Inácio Lula da Silva. Naquele momento, os juros estavam em 15,25% ao ano.

Recentemente, a instituição informou, em documentos oficiais, que subiria novamente a taxa em maio (mas com menor intensidade).

“O ambiente externo mostra-se adverso e particularmente incerto em função da conjuntura e da política econômica nos Estados Unidos, principalmente acerca de sua política comercial e de seus efeitos. A política comercial alimenta incertezas sobre a economia global, notadamente acerca da magnitude da desaceleração econômica e sobre o efeito heterogêneo no cenário inflacionário entre os países, com repercussões relevantes sobre a condução da política monetária”, escreveu o Copom.

O comitê também deu sinais sobre a próxima reunião:

“Para a próxima reunião, o cenário de elevada incerteza, aliado ao estágio avançado do ciclo de ajuste e seus impactos acumulados ainda por serem observados, demanda cautela adicional na atuação da política monetária e flexibilidade para incorporar os dados que impactem a dinâmica de inflação.”

Esta é a sexta elevação seguida na taxa Selic, que serve de referência para taxas de juros cobradas no Brasil. O Banco Central tem informado que busca uma desaceleração (ritmo menor de crescimento) para a economia como forma de tentar conter as pressões inflacionárias, e atingir as metas de inflação.

No relatório de política monetária, divulgado em março, a instituição informou que a economia continua operando acima do seu potencial de crescimento.

O presidente do Banco Central, Gabriel Galípolo, avaliou no fim do mês passado que os sinais de desaceleração da economia ainda são muito iniciais e que é necessário manter vigilância sobre o comportamento dos preços.

Entre os motivos para a inflação alta, o BC tem listado:

* a resiliência do nível de atividade;

* o mercado de trabalho aquecido;

* a alta de gastos públicos.

Apesar da economia doméstica aquecida, contribui para a desaceleração o contexto da economia internacional, marcado pelo tarifaço do presidente norte-americano, Donald Trump — que freia o ritmo global de expansão (com tendência de impactar também o Brasil).

A taxa básica de juros da economia é o principal instrumento do BC para tentar conter as pressões inflacionárias, que tem efeitos, principalmente, sobre a população mais pobre.

Para definir os juros, a instituição atua com base no sistema de metas. Se as projeções estão em linha com as metas, pode baixar os juros. Se estão acima, tende a manter ou subir a Selic.

Desde o início de 2025, com o início do sistema de meta contínua, o objetivo de 3% será considerado cumprido se a inflação oscilar entre 1,5% e 4,5%.

Ao definir a taxa de juros, o BC olha para o futuro, ou seja, para as projeções de inflação, e não para a variação corrente dos preços, ou seja, dos últimos meses.

Isso ocorre porque as mudanças na taxa Selic demoram de seis a 18 meses para ter impacto pleno na economia.

Neste momento, por exemplo, a instituição já está mirando na meta considerando o segundo semestre de 2026 e início de 2027.

Para 2025, 2026, 2027 e 2028, a projeção do mercado para a inflação oficial está em 5,53% (com estouro da meta), 4,51%, 4% e em 3,80%. Ou seja, acima da meta central de 3%, buscada pelo BC. O BC admitiu recentemente que a meta de inflação pode ser novamente descumprida em junho deste ano, ao completar seis meses seguidos acima do teto de 4,5%. As informações são do portal de notícias g1.

Fonte. O Sul